Na het fantastische aandelenjaar 2021 starten de beurzen 2022 weifelend om uiteindelijk om te slaan in een correctie van 10%. Verschillende zorgen voeren de boventoon. Er zijn geopolitieke zorgen over Rusland, China en het Midden-Oosten. Er zijn zorgen over inflatie en daaraan gekoppeld stijgende rentes en dan is er natuurlijk nog de pandemie.

Om met dat laatste te beginnen. Een pandemie duurt in de regel 3 winters. Wij zitten nu in winter twee. De optimist zou kunnen zeggen dat winter 2020 ook al meetelt en we er na deze winter al zijn. Hoe dan ook, we moeten ervan uitgaan dat we er nog niet helemaal vanaf zijn. We zien wel dat met de Omikron variant de impact van het virus verder afzwakt en dit biedt kansen voor een begin richting het weer volledig openen van de economie. De inflatie is door de lockdowns, leveringsproblemen en krapte op de arbeidsmarkt door het dak gegaan. De vraag blijft of dit een tijdelijk fenomeen is, of dat dit snel zou kunnen herstellen als landen de regels rondom corona verder versoepelen. Dit is mede afhankelijk van het verder verloop van de pandemie.

De oorlogsretoriek van Rusland is de basis van zorgen in het oosten van Europa. De Zweedse minister van defensie Peter Hultqvist gaf aan een aanval op Zweden niet uit te sluiten. Ook de Finse strijdkrachten zijn “alert”. Er is echter ook weer overleg. De belangen lijken te gaan over invloedsfeer (het niet toelaten van Oekraïne in de NAVO) en niet zozeer in het starten van een daadwerkelijke fysieke oorlog. Ook de onrust in het Midden-Oosten en in de Chinese wateren lijken niet erger te zijn dan de afgelopen jaren.

Portefeuille structuur (Asset mix)

Al met al voldoende risico’s voor de bril van de belegger. En dat maakt beleggen in aandelen nog steeds kansrijk. Pas als er geen risico’s meer zichtbaar zijn voor de belegger moeten we ons echt zorgen maken. Dan kan het alleen nog maar tegenvallen. Kijken wij naar de fundamenten voor aandelen dan ziet het er niet zo slecht uit. De economische groeiraming voor 2022 ligt boven het langjarig gemiddelde. De waardering is opgelopen maar dat geldt niet voor alle sectoren. Doordat de bedrijfswinsten navenant zijn meegegroeid zien we voldoende opwaarts potentieel.

Blijft over de afnemende rugwind vanuit de centrale banken. Het komend jaar zullen de monetaire impulsen aanzienlijk minder zijn dan wat we afgelopen jaren gewend waren. Daar staat tegenover dat er in de coronatijd mondiaal flink gespaard is door de consumenten, dat er voldoende bedrijfsinvesteringen gepland staan en dat we kunnen verwachten dat de overheidsinvesteringen behoorlijk gaan oplopen. Zeker als het gaat om de investeringen die nodig zijn om de klimaatdoelstellingen te halen. Wij verwachten daarom dat de vraag in 2022 op niveau blijft.

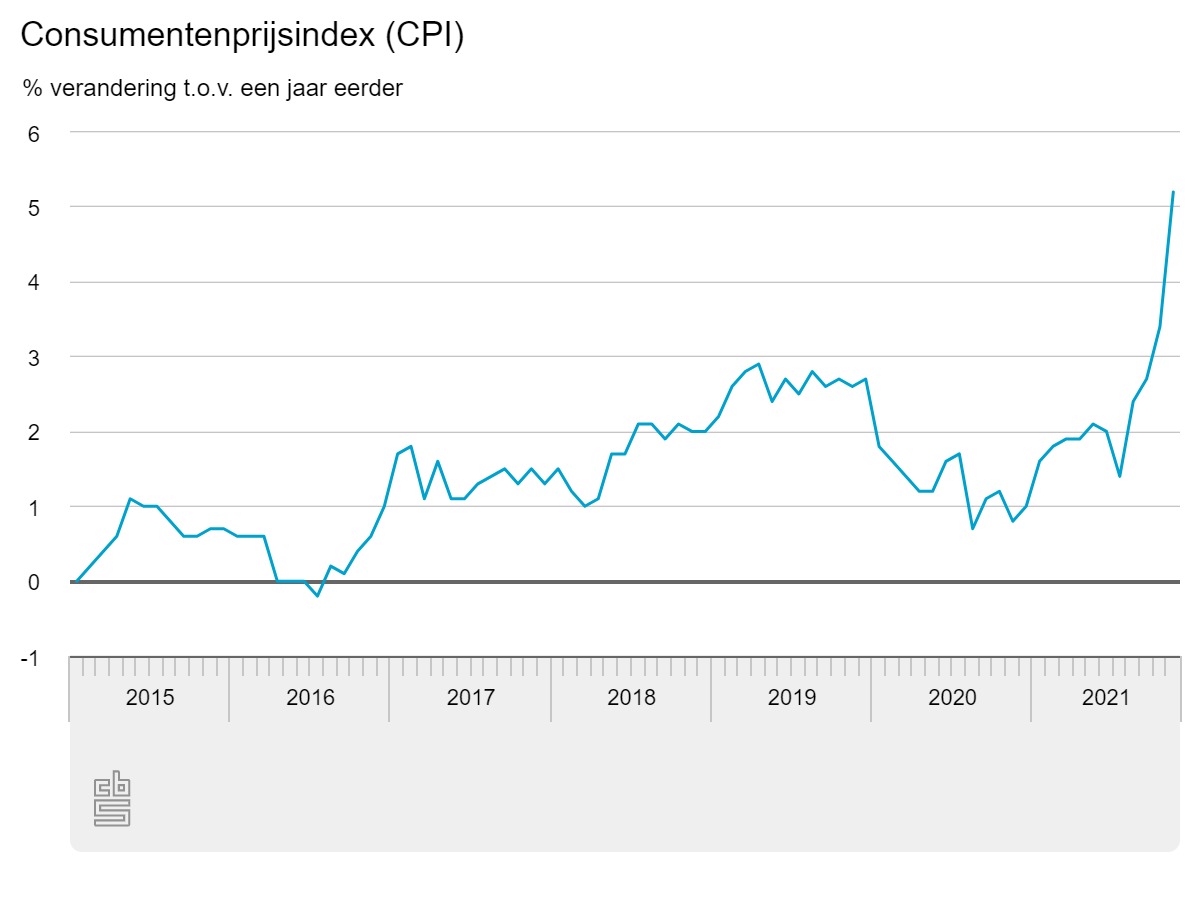

Bron: CBS

Het Nederlandse inflatiecijfer kwam in december 2021 uit op 5,7%. Dit is in vergelijking met de afgelopen jaren behoorlijk hoog en ruim boven de lange termijn doelstelling van 2%. Een hoge inflatie zorgt voor geldontwaarding en kan voor de centrale banken een reden zijn om de rente te verhogen. Op dit moment zien we dat de FED al een aantal verhogingen gepland heeft. De ECB is nog terughoudend met verhogingen. De schulden van de lidstaten moeten de komende tijd natuurlijk wel betaalbaar blijven. Een deel van de hoge inflatie zijn de zogenaamde basiseffecten. Deze zijn tijdelijk en de verwachting is dat dit in de loop van het jaar weer terugvalt. Een tijdelijk hogere inflatie neemt de ECB dus voor lief.

We zien dat de inflatie voornamelijk wordt aangewakkerd door een gebrek aan chips en krapte op de arbeidsmarkt. Indien de coronamaatregelen verder worden versoepeld is deze schaarste deels weer op te lossen. Daarnaast betekent een hogere inflatie ook dat consumenten geneigd zijn om uitgaven naar voren te halen wat een positief effect heeft op de winstontwikkeling van bedrijven. Al met al zijn wij van mening dat gecorrigeerd voor het risico aandelen aantrekkelijker zijn gewaardeerd dan obligaties. We blijven daarom overwogen in aandelen.

Aandelen

De verwachtingen voor het komend cijferseizoen zijn positief. Vooral bedrijven die achter zijn gebleven in koersresultaat maar wel een goede winstontwikkeling laten zien zullen bovengemiddeld profiteren. Onze inzet op waarde-aandelen zou dan ook een positieve bijdrage moeten leveren aan de ontwikkeling van onze portefeuilles. Wij blijven onderwogen in Amerika ten gunste van de rest van de wereld. Wij spreiden hierdoor breder om het risico van tegenvallende regio’s te mitigeren. Wij houden vast aan onze thematische beleggingen in Gaming & eSports, Robotica en Digitale beveiliging.

Obligaties

Obligaties blijven het lastige deel van de portefeuille. Obligaties zijn historisch gezien duur maar onontbeerlijk in een goed gespreide portefeuille. In een tegenvallend scenario kunnen wij uit onze obligaties putten om op lagere niveaus aandelen bij te kopen. Wij voelen ons comfortabel bij onze huidige invulling van dit gedeelte van de portefeuille. Wij zijn op dit moment niet van plan concessies te doen aan de kredietwaardigheid van het obligatiedeel. Een iets hogere rentevergoeding op zwakkere leningen weegt in onze perceptie niet op tegen het extra geïmporteerde risico. Dit risico lopen we liever in het aandelengedeelte van de portefeuille. Wij spreiden het obligatiedeel van de portefeuille wereldwijd, dekken hierbij het valutarisico af en letten op de lopende kosten van de fondsen. Wij blijven beneden gemiddeld gepositioneerd qua duration om minder neerwaarts risico te hebben in het scenario van stijgende rentes. Wij houden vast aan een positionering in inflatie gelinkte obligaties en voor particuliere beleggers is het mogelijk om fiscaal gedreven posities toe te voegen.

Conclusie

Een beursjaar zoals we die vorig jaar hebben gezien verwachten we niet. De markt is wispelturig en er zijn veel onzekerheden. De belegger wordt op lange termijn echter beloont voor het nemen van risico. Je wordt uiteindelijk beloont voor de tijd in de markt en niet erbuiten. Voor 2022 zien we voldoende kansen en we zien aandelen als de meest aantrekkelijke categorie.